Europejska firma sprzedająca produkty na rynku USA, jak i zagraniczny rezydent podatkowy podmiot generujący dochód z rynku amerykańskiego, podlegają amerykańskim regulacjom podatkowym. Przykładem takich podatników jest zagraniczny podmiot prowadzący sprzedaży na Amazon.com, korzystający z usług logistycznych w USA, europejska firma posiadająca agentów generujących przychód na terenie Stanów Zjednoczonych, lub europejski rezydent podatkowy świadcząca usługi dla amerykańskich klientów. Prawo podatkowe w USA wymaga od zagranicznego podmiotu generującego przychód ze Stanów Zjednoczonych wywiązania się z obowiązków podatkowych w USA, między innymi poprzez dostarczenia poprawnie wypełnionego formularza w8 ben lub w8 ben e.

Podatki w USA a W8 BEN lub W8 BEN E

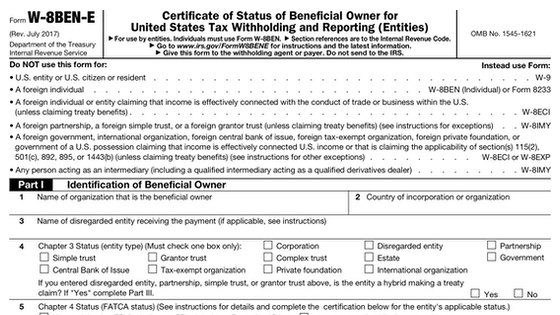

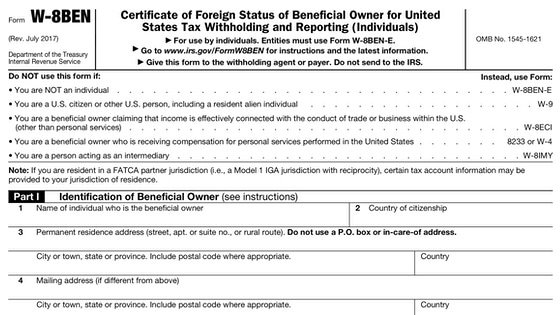

W przypadku wykonywania uslug dla kontrahenta z USA, platnosci za takie uslugi sa traktowane jako “płatność zagraniczna” a prawo podatkowe w USA zobowiązuje amerykańskiego płatnika do odprowadzenia podatku. Amerykański kontrahent powinien pobrać 30% podatek federalny, tzw. “withholding tax, od każdej płatności wysyłanej poza granice Stanów Zjednoczonych, chyba że istnieje jakiś wyjątek do tego obowiązku podatkowego. W przypadku polskiego rezydenta podatkowego można zastosować Umowę o Unikaniu Podwójnego Opodatkowania z USA. W celu wykorzystaniu tej opcji, podmiot otrzymujący płatności z USA musi dostarczyć do amerykańskiego płatnika, poprawnie wypełniony podatkowy formularz w8ben lub w 8 ben e. Płatnik z USA, który nie posiada takiego formularza może być odpowiedzialny za zaległy 30% podatek, a także stosowne kary finansowe. Więcej informacji o formularzu W8 BEN E na stronie IRS.

Umowa o unikaniu podwójnego opodatkowania z USA

Polski podmiot generujący dochód z rynku amerykańskiego powinien ostrożnie podejść do analizy Umowy o Unikaniu Opodatkowania pomiędzy Polską a USA. W większości przypadków Umowa o Unikaniu Podwójnego Opodatkowania z USA z 1974 roku pozwala dla polskiego rezydenta podatkowego płacić podatki tylko w Polsce, ale umowa ta jest bardzo starym przepisem podatkowym. Stad, polski podmiot generujący dochód z USA powinien dobrze zastanowić się, czy może opierać się na takiej Umowie w obecnych czasach. Czy podmiot otrzymując płatności ze Stanów Zjednoczonych posiada zakład na terenie USA? Umowa o Unikaniu Podwójnego Opodatkowania z USA definiuje “zakład” w USA jako filię, biuro, lub fabrykę. Czy korzystanie z opcji magazynowania towarów na terenie Stanów Zjednoczonych jest jednoznaczne z definicją “zakładu” dla celów uniknięcia podatków w Stanach Zjednoczonych?

Amerykański Urząd Podatkowy podejmie o stosowności zastosowaniu Umowy o Unikaniu Podwójnego Opodatkowania analizując:

- Sposób przyjmowania płatności z rynku USA.

- Wykorzystanie “oddziału” zagranicznej firmy do generowania dochodu z rynku USA.

- Role przedstawicieli w Stanach Zjednoczonych współpracujących z zagranicznym podmiotem.

W przypadku prowadzenie poważnej działalności gospodarczej na rynku USA, zagraniczny podmiot przyjmuje płatności w USA, posiada konto bankowe w USA co wymaga użycia fizycznego adresu w Stanach Zjednoczonych. Czy fizyczny adres zagranicznego podmiotu w USA jest jednoznaczny z posiadaniem zakładu, filii w USA? Jak widać jest wiele czynników, które wpłyną na poprawną interpretację amerykańskich przepisów podatkowych.

W celu uniknięcia błędnej konkluzji dotyczącej uniknięcia podwójnego opodatkowania dochodu z USA, zagraniczny podmiot generujący dochód z amerykańskiego rynku powinien przeprowadzić analizę z własnym księgowym w Stanach Zjednoczonych.